【门窗幕墙网】前两年唱响的“供给侧改革”、“环保限产”主题,在2018年逐渐销声,铝价也随之回落。今年以来,沪铝(14100,-35.00,-0.25%)指数下跌7%左右。展望未来,SMM铝品目高级分析师刘小磊在《2018中国有色金属年会暨2019(SMM)金属价格预测发布会》上表示,供给侧改革是具备长远周期的政策。2018年铝锭高库存成常态,2019年去库存形势依旧严峻;2018年氧化铝等原料价格上涨,助推铝企成本抬升至新高;2018年国内铝锭供应呈现阶段性短缺,但2019年新增供应压力或重新启动。

2018年氧化铝等原料价格上涨助推铝企成本抬升至新高

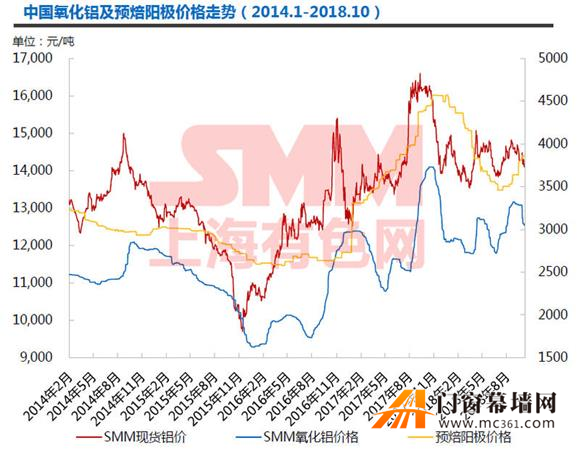

2018下半年开始,氧化铝预焙阳极等原材料成本不断上涨导致铝企成本大大增加,据SMM数据显示,2018年8月平均完全成本为14597元/吨,2018年9月平均完全成本为15001元/吨。预计2018年电解铝成本趋势呈现探低回升走势,铝企或难以复制2016-2017年高利润模式,预计2019年上半年成本支撑动能将减弱。

SMM预计2018年新增氧化铝产能为543万吨,Q4仍有约200万吨投产;预计2019年新增产能为760万吨。预计2018-2021年海外新建和复产氧化铝项目合计1120万吨其中2019年585万吨。

2018年铝锭高库存成常态2019年去库存形势依旧严峻

2018年受供给侧改革和供暖季政策影响,电解铝产量增速下滑整体消费增速将超过供应增速从而促成去库存的情况。今年3月下旬出现库存拐点,但整体去库存力度较小。

2018年3月铝锭库存高点达到228.4万吨,若加上新疆库存,则达到了248.4万吨。同时电解铝新增产能和中期复产产能叠加令供应压力对国内电解铝投资的抑制作用显现,除非在超预期的铝锭消费态势下,大幅度去库存才能实现,否则2018年铝锭高库存将成为新常态。

截止至9月末国内电解铝累积去库存66.1万吨为历史同期去库存最高水平连续去库存周期达27周。预计至2018年年末,铝锭去库存将延续至11月,年内铝锭库存最低水平有望达到140万吨。

2019年新增产能供应压力仍存

据SMM数据显示,2016年中国电解铝产量增速为3.9%,2017年中国电解铝产量增速为14.2%。2018年国内电解铝新增和置换电解铝产能投放预计为330万吨,较年初预期减少约100万吨。由于成本增加、铝价下跌,高成本电解铝产能在持续亏损状态下关停,且新增产能推迟或减少投产,导致供应有所收缩,预计全年产量增速为1.9%。但2019年新增产能供应压力仍存,预计产量增速为4.1%。

2018年铝制品出口强劲

2018年8月中国人民币贬值至6.8附近,沪伦比值8月反弹至7.1附近,依然有利于未锻轧铝及铝材出口的步伐,中国累计出口未锻轧铝及铝材375万吨,同比增加14%。比值虽然回升但人民币贬值背景下,中国铝制品出口依旧强劲。其中,铝延压制品出口至美国的占比逐年提升,但反倾销和中美贸易摩擦出现后,中国直接出口至美国的延压材开始转弱。

2019年中国铝消费增速料下滑

SMM数据显示,2016年中国电解铝实际消费增速为7.9%,2017年中国电解铝实际消费增速为9.1%,预计2018年消费增速为5.3%,2019年中国电解铝消费增速为3.0%。

铝价走势展望

2018年铝价缺乏政策性文件辅助,铝价影响因素重归基本面,铝价和整体库存的变动呈负相关性。SMM预计,2018年Q3-Q4国内电解铝期铝主力合约运行区间为13500-15000元/吨,Q3-Q4核心区间运行14000-15000元/吨,伦铝价格运行区间为2000-2150美元/吨。

2019年上半年国内铝价承压为主运行区间为13500-14500元/吨,下半年成交重心重归14000-15000元/吨。

关注微信平台

免费获取采购商机

![]()