【门窗幕墙网】年前,欧派家居市值首次突破千亿大关,总市值最高达到1003亿元,创历史新高。这也让欧派家居成为定制家居行业首家市值破千亿的企业。

在欧派家居市值再攀高峰的同时,头部定制家居企业也大多取得了不俗的业绩增长。但与此同时,大量中小家居企业却因为疫情的冲击深陷增长乏力的泥潭。

如此巨大差异的背后,蕴藏着怎样的市场发展逻辑呢?本期2021中国家居业十大展望趋势系列报道,为您拆解家居存量竞争下的“集中与分化”。

存量竞争塑造行业新格局

2017年,在经过黄金二十年后,中国的房地产行业开始步入深度调整的新周期,二手房交易量迅速提升,精装修、全装修比重快速提升。

根据贝壳研究院统计测算,全国二手房交易规模达到7.3万亿,同比增长8.1%,成交量达420万套,同比小幅下滑1.3%左右。

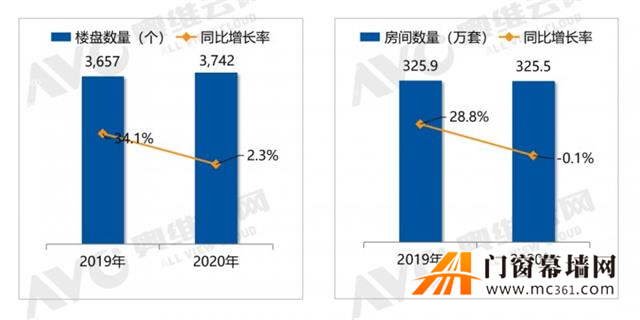

据奥维云网数据显示,2020年,住宅精装新开盘项目累计数量3742个,同比2.3%;开盘房间累计数量325.5万套,同比-0.1%。

家居行业属于房地产后周期行业,与房地产行业景气度紧密相关。受上游房地产市场变化的影响,家居行业也逐渐从过去的增量市场竞争过渡到存量市场竞争。

在过去的增量市场时代,企业的发展与增长主要以营销为抓手,只要能抢占渠道、广招经销商就能实现增长,总量增长是当时行业发展的主旋律。企业间的竞争主要是看谁的增长更快,能吃下更多的市场份额。

而在存量市场时代,总量增长转变为结构性增长,竞争逻辑也变成企业与企业之间的直接竞争,企业的增长取决于能否从竞争对手手中抢到更多的市场份额。

在业内人士看来,新的行业发展周期,过去和睦发展的行业格局正悄然发生变化,家居行业将开启一个大整合与大洗牌的新时代。优居研究院院长张永志曾预言,在2018年到2022年的五年时间里,将至少有一半中小企业被淘汰。未来,家居行业发展的主旋律将是“集中与分化”。

近两年,我们可以明显感觉到家居行业品类品牌的格局日益呈现出集中化趋势,行业马太效应显现,头部品牌凭借规模优势、资源优势、资金优势不断抢占市场份额,中小企业生存举步维艰。与此同时,消费市场的分化也为差异化品牌带来市场“插位”的机遇。

在行业格局深刻变化的2020年,疫情黑天鹅事件爆发,中小企业生存更加艰难。但是这并不会改变行业“集中与分化”的发展趋势,反而因为沉重打击了本就陷入低迷的中小企业,客观上加速了行业整合和洗牌的力度及速度。

据中国轻工业信息中心数据显示,2020年1-11月,全国家具制造业营业收入6088亿元,同比下降6.1%;利润总额334.0亿元,同比下降17.3%。

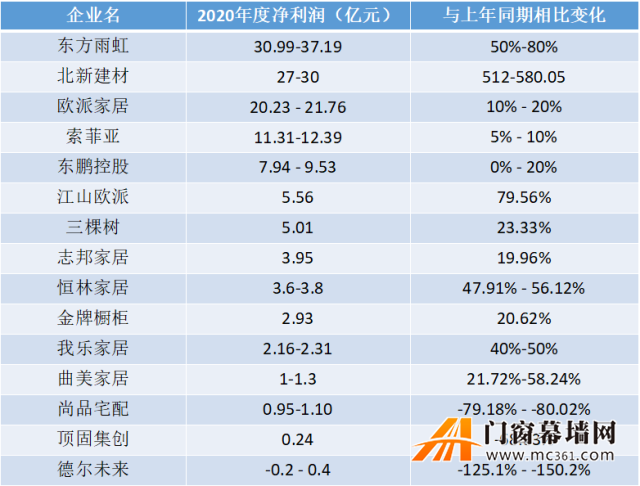

部分家居上市公司2020年度业绩情况(数据来源:上市公司业绩预告)

与此同时,从目前已发布的上市企业2020年度业绩预告来看,主要头部企业虽然增长减缓,但是大多实现逆势增长,行业整合和洗牌明显提速。

集中:B端渠道助力行业集中度提升

一直以来,中国家居行业都是典型的“大行业,小公司”,与美国、日本等发达国家市场相比,中国家居行业集中度相对较低。根据前瞻产业研究院数据,2018年中国家具行业CR5仅为4.2%,远低于美国与日本的22.4%和9.7%。

2017年以来,家居行业头部企业陆续登陆资本市场,并将大量资金投入到扩建生产基地和产品研发之中。得到资本加持的头部企业纷纷迎来高速发展期,以已上市的定制家居企业为例,2017-2019年,各家年复合增长率均在20%左右。

除了资本力量的加持,工程渠道的迅速膨胀也极大助力了家居行业集中度的提升。首先是地产工程渠道的机遇,伴随着国家对精装住宅政策的推进,精装楼盘比例从2017年的3%提升至2019年的近30%,海量的工程订单释放到市场中。

根据奥维云网数据显示,2020年住宅精装修配套部品整体市场规模小幅下滑,其中橱柜配套量320.1万套,同比下滑1.1%;建材配套量325.5万套,同比下滑0.1%;烟机配套量317.1万套,同比下降1.1%;灶具配套量308.9万套,同比下降0.4%;卫浴五金配套量323.1万套,同比下降0.6%;智能家居配套量273.9万套,同比增长21.6%。

整体来看,虽然2020年住宅精装修配套部品整体市场规模小幅下滑,但是配套需求量依然十分巨大。同时,洗碗机、智能家居、燃气热水器等细分品类依然取得了不俗的增长。

从实际情况来看,地产工程渠道不断释放的海量订单,并不是雨露均沾。受制于自身订单量大、品质要求高但采购价低、交付压力大、压款严重等问题,房地产商往往更倾向于与实力强的头部企业进行合作。据相关人士透露,目前地产商在遴选供应商时,大多只愿意选取各细分品类排行前十的企业进行合作。

另外,相较于零售订单,地产工程订单在要求上更为标准化,也有利于头部企业借力占据更大的市场份额。

除了地产工程渠道,以家装整装渠道也成为头部企业规模发展的助力。近年来,整装模式迅速火遍家装行业,全国各地具备一定规模的家装公司都开拓了整装业务,整装业务在全部业务中的比重也在逐步加大。在发达的一二线城市,整装已经成为家装市场中的主流模式,成为占比最大的业务模型。

目前,欧派、索菲亚、尚品宅配三个全屋定制品类头部企业都在加速布局整装渠道。而在2020年度业绩预告中,多数企业也都提及了整装渠道对业绩增长的贡献。

以地产工程渠道发力新房市场,以家装整装渠道覆盖现存的毛坯房市场和二次装修市场,头部家居企业正在借助B端渠道的东风,寻求规模的迅速成长。

如张永志所言,目前B端渠道占到整个市场份额中的60%-70%,企业承接B端业务是为了让规模得以成长,规模成长后才能产生规模效应,提升生产制造供应链的效率。

在吃下大量地产工程渠道市场份额后,头部企业在苦练内功的同时,也大幅提升了市场集中度。

分化:差异化品牌崛起

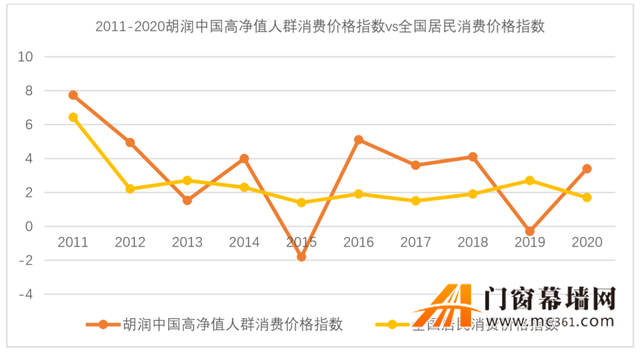

根据中信保诚人寿与胡润研究院联合发布的《中信保诚人寿「传家」·胡润百富2020中国高净值人群品质生活报告》显示:与去年相比,2020年中国高净值人群消费价格的总水平上涨了3.4%,涨幅继去年下跌后恢复上升态势,且高于国家统计局公布的全国居民消费价格指数(2020年9月CPI,+1.7%)的水平。十年来,高净值人群消费价格涨幅比居民消费价格涨幅累计高出9个百分点,其中高净值人群消费价格累计涨幅为37%,居民消费价格累计涨幅为28%。

另一方面,受疫情冲击,国家统计局发布的上半年经济数据显示,居民实际收入降幅收窄。2020年上半年,城镇居民人均可支配收入21655元,名义增长1.5%,实际下降2.0%;农村居民人均可支配收入8069元,名义增长3.7%,实际下降1.0%。

近年来,家居市场的哑铃型消费结构日益突出。哑铃的一头,刚需群体基数越来越大,更加追求产品品质和更优性价比,且伴随着疫情对消费信心的冲击,今年家居刚性消费特点显著;哑铃的另一头,新中产群体与改善性消费群体稳步增长,引领家居消费趋势变化,驱动行业朝向高品质家居服务迈进。

消费市场的分化,也催生大量依托消费者差异化需求而兴起的新机遇,比如2020年火爆家居行业的高定。

当以欧派、索菲亚、尚品宅配为代表的头部全屋定制企业极力向下拓展之时,部分更具差异化的高端定制家居企业悄然发起一场高端侧翼战,凭借其所代表的设计和服务的优势,在日益激烈的全屋定制市场竞争中,开辟出一条基于高端市场的高定赛道。

随着存量时代的到来,过去依托于大量毛坯房而构建的家居产业链市场逻辑已经悄然发生改变。新的发展周期,Z世代消费者崛起,二次装修、改善性装修成为市场的主力,更追求个性化和差异化的客群将为行业带来更多变化的机遇。

企业要时刻“保持一只眼睛睁着”,密切关注消费市场的变化,做好市场调研,随时准备着发现新的市场机遇,打造差异化竞争力。