【门窗幕墙网】4月7日盘后,三棵树披露2021年度非公开发行A股股票预案,公司拟向不超过35名特定对象非公开发行股票数量不超8066.51万股(发行股票数量未超过本次发行前公司总股本的30%),本次发行募集资金总额(含发行费用)不超过37亿元。

截至预案公告日,三棵树总股本为2.68亿股,公司实际控制人洪杰持有公司总股本67.02%;如按本次发行上限计算,发行后公司总股本将变更为3.49亿股,洪杰持有公司股份比重降至51.55%,仍为公司实控人。

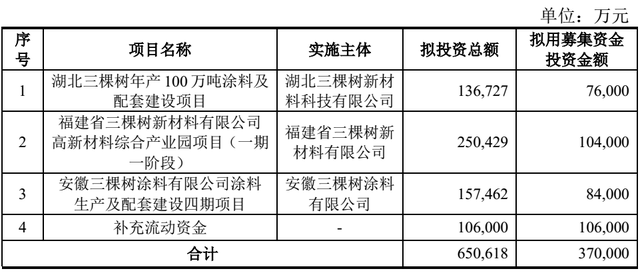

至于募资用途,三棵树指出,此次扣除发行费用后的募资净额将用于“湖北三棵树年产100万吨涂料及配套建设项目”、“福建省三棵树新材料有限公司高新材料综合产业园项目(一期一阶段)”、安徽三棵树涂料有限公司涂料生产及配套建设四期项目”以及补充流动资金。

图片来源:三棵树2021年度非公开发行A股股票预案布局三大涂料项目,10.6亿补充流动资金

三棵树表示,本次非公开发行股票募集资金使用围绕公司主营业务展开,通过实施募投项目,将进一步扩大产能,完善产业布局,提升公司综合竞争能力;同时,公司业务规模逐年扩大,公司对营运资金的需求日益旺盛,需要充足的流动资金支持主营业务的持续增长。

此次三棵树使用资金最多的是补充公司流动资金,这部分资金达10.6亿元。据三棵树透露,截至2020年9月30日公司资产负债率为68.09%,略高于行业平均水平;本次非公开发行完成后,公司的总资产和净资产规模将增加,资产负债率将出现一定程度的下降。

针对三个具体项目,公告显示,湖北三棵树年产100万吨涂料及配套建设项目计划建设周期为12个月,项目总投资的财务内部收益率(税后)为24.47%,项目投资回收期(税后,含建设期)为5.8年。福建省三棵树高新材料综合产业园项目(一期一阶段)计划建设周期为12个月,项目总投资的财务内部收益率为26.82%,项目投资回收期为5.66年。此外,安徽三棵树涂料生产及配套建设四期项目计划建设周期为12个月,项目总投资的财务内部收益率为20.59%,项目投资回收期为6.46年。

界面新闻记者了解到,4月7日,三棵树披露,早在2017年12月23日就与莆田市秀屿区人民政府签订了《投资协议书》,协议约定公司拟计划总投资约11-16亿元在莆田市秀屿区石门澳产业园新建“三棵树高新材料综合产业园项目”。

此前,三棵树突然宣布,调整莆田市秀屿区高新材料综合产业园项目实施内容,原计划一期项目建设用地面积650亩,投资金额为15.78亿元,现变更为一期项目可建设用地面积42.95万平方米(约644亩)。其中,一期一阶段规划总建筑面积18.09万平方米(约271亩),一期一阶段投资金额为25.04亿元。

公告显示,上述项目预计产能:乳胶漆(含腻子膏):30万吨/年、多彩漆:4万吨/年、真石质感漆:50万吨/年、罩面清漆:1万吨/年、艺术漆:1万吨/年、水性木器漆:1万吨/年、水性地坪漆:2万吨/年、腻子粉:30万吨/年、瓷砖胶:15万吨/年、防水涂料(含防水粉料/液料、界面剂):14.2万吨/年、硅藻泥:1.5万吨/年、SBS防水卷材:2000万平米/年、无胎自贴防水卷材:2000万平米/年、高分子(TPO)防水卷材:500万平米/年、非固化沥青涂料:1万吨/年、乳化沥青:1万吨/年、制罐及冲压:24000万个/年等。

三棵树称,项目实施内容的调整不会对公司2020年、2021年经营业绩产生重大影响,是否对公司未来经营业绩产生重大影响需视项目的具体落实情况而定。“若后续该项目顺利实施,预计将对公司未来经营业绩产生积极的影响。

加速扩产能,冲刺中国最大涂料生产商?

公开信息显示,三棵树主营业务为建筑涂料(墙面涂料)、木器涂料及防水材料、地坪材料、保温材料、一体化板、基辅材的研发、生产和销售。

3月1日,三棵树公告称,公司已与相关地方政府签署协议,投资四川三棵树四期、湖北三棵树一期、湖北大禹项目二期、安徽三棵树项目三期,预计投资总金额40.2亿元左右,各项目建设周期6-24个月。

华西证券研报认为,待公司已公告在建/拟建产能完全投产后,公司建筑涂料产能将达到440-450万吨(2019年底运营产能3倍以上),届时三棵树有望成为中国地区最大涂料生产商(包括外资)。

不过,三棵树坦言,项目投资金额、建设周期等数值均为预估数。项目建设过程中也会面临各种不确定因素,从而导致项目竣工及正式投产能否按照协议约定的期限完成,存在较大的不确定性;同时,未来市场情况的变化也将对收入、税收的实现造成不确定性影响;预计短期内该项目不会对公司经营业绩产生重大影响。

2021年1月,三棵树发布2020年业绩快报称,公司去年实现营业总收入83.27亿元,较上年同期增长39.43%;归属于上市公司股东的净利润5.01亿元,较上年同期增长23.33%。三棵树认为,业绩提升得益于其主营产品销量和建筑装饰业务增长。

3月26日晚,三棵树发布公告,拟通过支付现金收购富达新材的70%股权与麦格美的70%股权,交易作价分别为2.03亿元和0.742亿元,对应2020年PE分别为24和228倍,PB分别为1.4和1.6倍。此外,富达新材等公司在2020年净利润分别为1200.45万元和46.54万元;而本次交易的最终价格为2.772亿元。

对此,中泰证券研报认为,收购标的富达新材和麦格美均为大型的专业工业及建筑保温防火材料的制造商和销售服务商,标志三棵树正式进入绿色建材节能保温材料领域。三棵树称,作为涂料龙头企业,将对两家产品及资源进行整合,解决行业缺少系统化解决方案的痛点。

华西证券研报指出,短期价格战见底,部分企业开始提价,长期发展前景依旧确定性强;“尽管四季度行业B端价格战有所抬头,但由于原材料价格同比提升,测算当前大多数建筑涂料企业净利率已十分微薄,目前部分木器漆厂家已经开始提价,判断价格战阶段性见底,而判断公司2021一季度仍将延续2020年的高增速,短期负面因素已基本见底。就中长期而言,涂料、防水行业集中度快速提升的趋势仍将延续,公司(三棵树)市场份额有望保持快速提升,涂料、防水跨品类拓展也将增强公司的综合竞争力。”