【门窗幕墙网】

光伏行业的爆发,“造富”了整条产业链。

在这个耀眼的链条中,光伏玻璃是不可或缺的一环。福莱特是A股最知名的光伏玻璃生产企业,2015年在港股上市后,2019年初公司又登陆了A股市场。

此时,福莱特恰好碰上了光伏玻璃的强周期,2019年以来公司股价与业绩齐飞。截至9月30日,公司在A股市场的股价已从发行时的2元/股,飙升至46.15元/股。

福莱特背后的老板阮洪良,身家也水涨船高。在2020年《福布斯中国400富豪榜》中,他以385亿元财富位列第84位,成为嘉兴首富。

在富豪中,阮洪良属于“大器晚成”的类型,年近40岁才下海经商。20年间,阮洪良一直做玻璃相关的生意,抓住了几次时代机遇后,成功把一个小贸易厂,发展成市值近1000亿的光伏玻璃巨头。

01 45岁押注光伏玻璃

2006年,阮洪良经历了个人思想斗争极为激烈的一周。那一周,他连吃饭、走路时,满脑子想的都是玻璃,其他的几乎什么都听不进去。

(阮洪良)

牵动他思绪的正是,公司要不要布局光伏玻璃。当时,阮洪良在浙江嘉兴经营一家玻璃加工厂,年收入大约2亿多元。

2004年,以德国为首的欧洲国家先后出台了光伏补贴等支持政策,使得全球的光伏需求一下子上涨了61%。

强劲风口下,我国也诞生了一批明星光伏企业。无锡尚德的施正荣、保定英利的苗连生和江西赛维的彭小峰,也因此成为当时国内企业界的“明星”,其中,施正荣还问鼎了2006年中国首富。

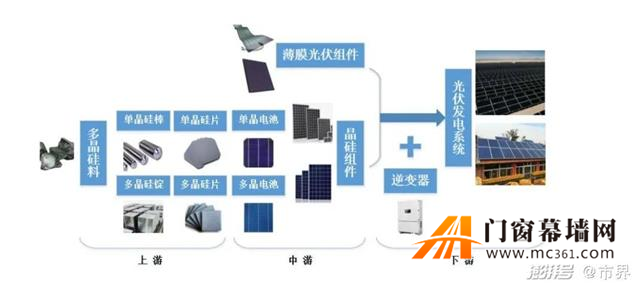

从产业链角度粗略划分,光伏产业链的上游将硅料做成工业硅,在此基础上制作成硅片、硅棒等;中游在硅片基础上制成光伏电池,将光伏电池片配上光伏玻璃、胶膜、背板等做成光伏组件。

(来源:中国光伏行业协会)

尚德、英利、赛维等公司做的,都是将硅片、电池等组装成光伏组件出口。

眼看着光伏行业爆发,阮洪良自然把生产光伏玻璃视为又一个大机遇,但现实条件又给他带来巨大压力。

当时,生产光伏玻璃的技术被国外垄断。而且,玻璃这个行业有个特殊性,一旦点火开窑就不能停产。原因是,生产玻璃需要在窑炉内高温加热配料,定形前的玻璃是超高温液体,一旦停产冷却就会损坏设备。

投产新的光伏玻璃生产线,是开弓没有回头箭的事,这无异于一场豪赌。

纠结一周后,阮洪良还是下定决心,上马光伏玻璃项目。

开局并不顺利。刚生产光伏玻璃的时候,阮洪良的工厂每天都亏20多万,但停产意味着更大的损失和彻底的失败,所以他只能坚持。

转折发生在三个月后,他们生产的产品通过瑞士SPF认证,成功打开了欧洲市场。当时,光伏产品的市场基本集中在欧洲,所以进入欧洲后,阮洪良的光伏玻璃生意也基本步入正轨。

之后,光伏玻璃逐渐成为福莱特的经营重点。2012年,光伏玻璃业务营收占福莱特总营收的75%。2021年上半年,这一数据增长至83%。

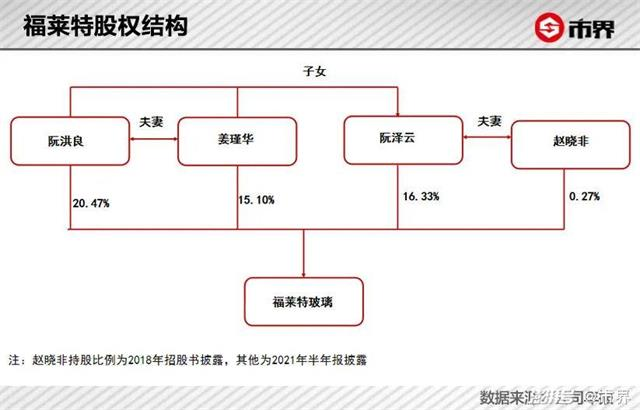

目前,阮洪良和妻子姜瑾华、女儿阮泽云、女婿赵晓非为一致行动人,共同持有上市公司福莱特52%股权。

自2019年福莱特在A股上市至今,公司市值已接近1000亿元。2006年布局光伏玻璃时,阮洪良已经45岁。14年时间,他趁着光伏崛起的大势,带领家族成为了嘉兴首富。

02 被落下的行业老大

1998年,37岁的阮洪良放弃公务员的铁饭碗下海经商,最开始做的是玻璃贸易生意,之后又发展到玻璃生产。

公司从小贸易公司发展成规模较大的玻璃厂,得益于阮洪良抓住了两次行业机遇。

第一次是从普通玻璃产品发展到环保玻璃产品。最早,普通镜子表面都要镀一层铜,达到保护镜面的目的。阮洪良的公司,是国内最早做出无铜镜的,用钝化剂保护膜取代镀铜,既环保又能延长使用期间。

第二次机遇是2000年出台新的《建筑法》,对建筑物使用的安全玻璃有了明确规定,阮洪良的公司又趁机做起了钢化玻璃,成为嘉兴市第一家做钢化玻璃的企业。

2000年从事玻璃生产后,公司主要产品就是浮法玻璃深加工产品。2006年后,公司主营业务慢慢变成光伏玻璃,之后又不断向产业链上游延伸。

(福莱特太阳能玻璃)

在光伏玻璃这个领域,阮洪良曾是领军者,后来却被港股上市公司信义光能的李贤义超越。

和曹德旺一样,李贤义也有“玻璃大王”的称号。他祖籍是泉州石狮,最早在香港做汽车配件起家,1988年进入玻璃行业,主要生产汽车玻璃。

阮洪良的福莱特和李贤义的信义光能,几乎同时开始做光伏玻璃。2006年,他们布局的时候,整个光伏玻璃行业被国外圣戈班等四家企业垄断,光伏玻璃的售价高达80元/平方米。

随着中国企业的进入、扩产,光伏玻璃的售价被拉了下来。2016年前后,原来垄断市场的外资逐渐退出,我国光伏玻璃完全实现了国产替代。目前,我国光伏玻璃产能占全球总产能近9成。

信义光能和福莱特,就是在这个过程中脱颖而出的。卓创资讯数据显示,截至2020年末,信义光能和福莱特分别占全球光伏玻璃市场27%和18%的份额。

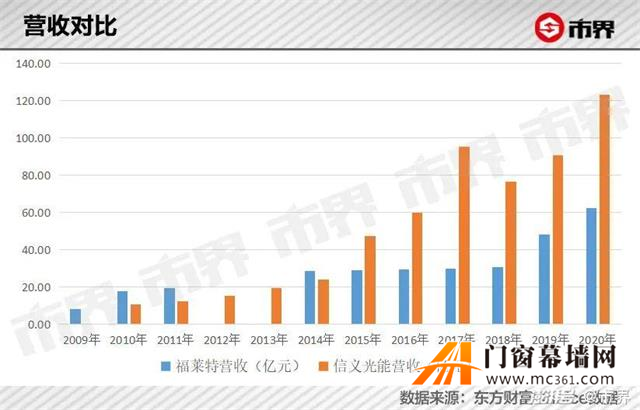

从营收上看,2015年以前,福莱特一直将信义光学甩在身后。2015年,福莱特营收29亿元,比信义光能少了约18亿元,之后彻底被对方超越。

造成这种局面的一个重要原因是,信义光能2013年底成功从母公司分拆,单独在港股上市,而福莱特却在同一年被叫停IPO,直到2015年才在港股上市。

光伏玻璃属于重资产行业,前期投入大、项目建设周期长,资金需求量大。天风证券数据显示,光伏玻璃平均投资成本8亿元/千吨以上,项目建设周期约为一年半。

上市可以为公司提供融资渠道,支撑公司扩张产能。没能上市的福莱特,在资金上就不如信义光能充裕。

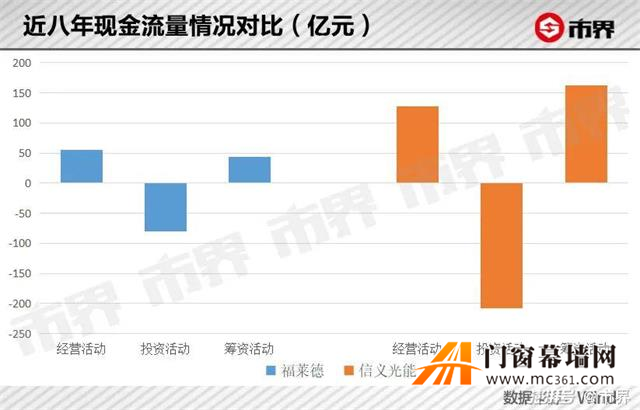

近8年来,信义光能筹资活动现金流达到163亿元,而福莱德筹资活动现金流仅为44亿元。这就限制了福莱德投资扩大产能。近8年来,信义光能投资了208亿元,而福莱德只投了80亿元。

光伏玻璃还是规模效应很明显的行业。光伏玻璃的生产成本中,最大头的是原料和燃烧料,这些原材料采购规模越大,越有议价能力。

生产光伏玻璃所需的窑炉,同样越大越好。华创证券认为,大型窑炉存在规模效应,千吨线(日熔化量1000吨以上)的单位成本,比小窑炉低10%以上。

大窑炉对温度掌控要求极高,目前只有信义光能、福莱特这样的行业巨头可以掌握。这使得光伏玻璃行业具有明显的马太效应,规模越大,日子越好过。

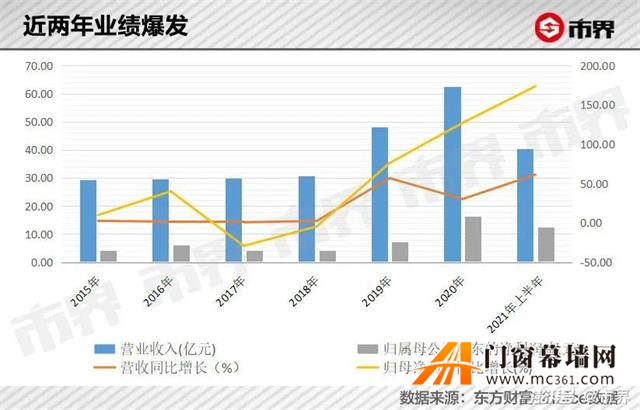

所以,虽然福莱特布局光伏玻璃时间早,也一直是我国光伏玻璃行业排名前两位的企业,但受产能限制,2015年至2018年,公司营收、净利润基本停滞不前。

2015年,福莱特在港股上市,2019年又在A股上市,打开融资渠道后,公司开始快速扩张,业绩也终于迎来爆发式增长。

03 近两年爆发

2019年至今,福莱特业绩增长飞速。

跟2018年相比,2020年福莱特营收翻倍,从31亿元增长至63亿元;归母净利润则从4亿元增长至16亿元,两年时间,涨了3倍。

现在,福莱特的主要业务是采矿、光伏玻璃、浮法玻璃、家居玻璃和工程玻璃。公司采矿业务始于2011年,在安徽凤阳竞拍了一处储量约1800万吨的石英石采矿权。

石英石加工成的石英砂,是生产玻璃的主要原料之一。光伏玻璃要求的透光性更高所以对石英砂品质要求比普通玻璃更高。许多大型玻璃生产企业都会布局上游石英砂,保障原料供应,同时降低整体生产成本。

浮法玻璃是生产家居玻璃和工程玻璃的原料,除了企业自用外也会卖给其他玻璃厂。这些业务中,光伏玻璃占比超过8成、毛利率也相对较高,所以对公司经营业绩影响也最大。

福莱特的业绩爆发,主要得益于光伏玻璃产品的量价齐升。

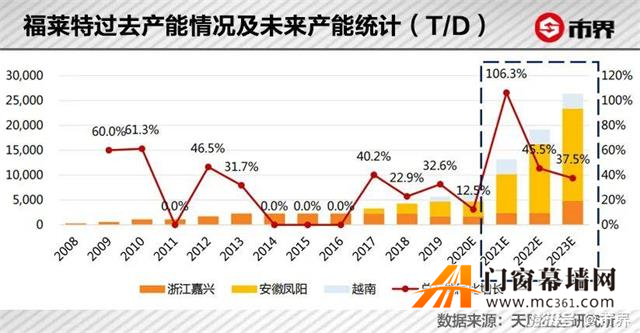

2015年上市后,福莱特一共筹集资金3亿元,其中一半用来在越南投产光伏玻璃项目。2017年之后,福莱特产能逐渐增加,光伏玻璃产销量也随之升高。

2018年—2020年,福莱特光伏玻璃销量分别为0.9亿平方米、1.6亿平方米和1.8亿平方米,对应的每平方米售价分为别22元、23元和28元。

光伏玻璃作为光伏组件必需的一部分,其销量受光伏行业整体发展影响明显。

2020年,光伏行业迎来快速发展期。中国光伏行业协会数据显示,2020年我国光伏新增装机量48GW,同比增长达60%。

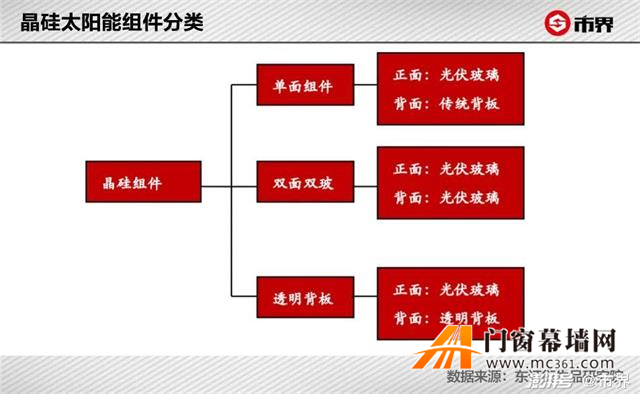

具体到单个光伏组件,其玻璃需求量取决于面积和是否采用双玻组件。目前,光伏组件大尺寸是行业发展趋势。双玻组件,通俗理解就是一个光伏组件,正面和背板都采用光伏玻璃。

光伏组件分为单面组件和双面组件两种,双面组件的背面一般用光伏玻璃或者透明背板。双面组件比单面组件生命周期更长,发电效率更高。

最早,光伏只有单面租件,如今双面用玻璃的比例在逐步提升。2020年我国单面组件的市占率约70%,双面组件市占率约30%。

大尺寸和双玻组件的行业趋势,也是支撑福莱特业绩以及市场预期的重要因素。

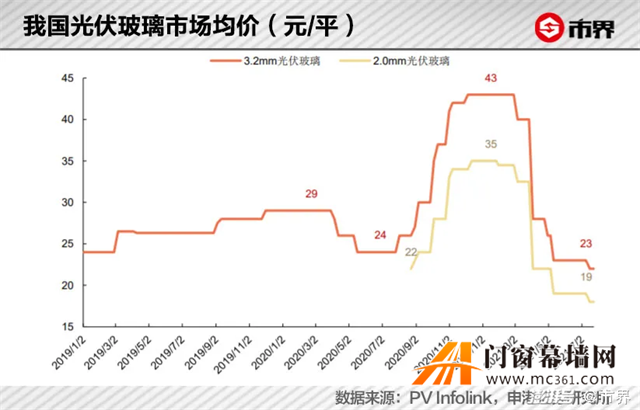

除了需求量提升外,2020年下半年,光伏玻璃价格暴涨了70%左右。这主要是因为2020年下半年,光伏产业的发展,带动了光伏玻璃需求激增。但是,之前政策要求光伏玻璃进行产能置换,从而控制总产能。

供需失衡下,不仅光伏玻璃价格高,而且“一片”难求。去年11月晶澳、隆基等组件厂还联合呼吁,取消对光伏玻璃的产能限制。

去年12月,政策放开了对光伏玻璃的产能限制,各大厂家纷纷开始布局、拓张。

在一众光伏玻璃生产企业中,进入行业15年的福莱特已经在光伏领域形成了规模优势,而且具备继续扩张的实力。

2019年在A股上市后,公司已经通过上市、定向增发以及发行可转债的方式,累计募集资金约43亿元,其中很大一部分钱用来投资安徽的两个75万吨光伏玻璃项目。

这两个项目包括日熔化量为1200吨的四条光伏玻璃生产线,第一条和第二条生产线已经在今年一二季度点火投产,第三、四条也分别会在今年三、四季度陆续投产。

这意味着,今年之后福莱特又将增加大量产能。

不过,对福莱特来说,一个不太好的消息是,今年二季度以来,随着光伏玻璃行业新增产能越来越多,光伏玻璃价格已经所有回落。今年3月到5月,两个月内光伏玻璃价格下跌了70%左右。

虽然9月份之后,光伏玻璃现货价格有所回升,但和去年下半年仍有很大差距。

光伏玻璃属于周期性行业,产能大量扩张,会导致供过于求,价格下跌。东证衍生品研究院分析,2021年,全球光伏玻璃需求量约1035万吨,供给约1058万吨,基本处于平衡状态。

但随着行业产能扩张,2022年—2025年将处于产能过剩的阶段。其中,2022年,产量可能会比需求量多出近700万吨。

另一个值得福莱特警惕的是,光伏玻璃走俏后,越来越多的竞争对手都想来分一杯羹。其中,最受业界关注的当属旗滨集团。

这家企业目前是我国浮法原片玻璃产能第一的企业,2020年正式布局光伏玻璃。这种企业做光伏玻璃不存在技术壁垒,而且还有优质的石英砂矿产资源,短期内或许无法撼动信义光能和福莱特的双雄地位,但长期来看,其实力也不容小觑。

对福莱特来说,可谓是前有行业产能过剩的压力,后有追兵。想继续维持这两年的增长速度,并不是一件容易之事。