今年沪铜突破60000后,国内现货贴水频频超过400。3月5日早盘,沪铜1204和1203价差达到470。价差的扩大会引来套利资金,促使价差和价格回归,特别是像铜等流动性较好的品种。这也意味着,现货价格不支持期货价格上涨,铜价终将回归理性。

美国经济现亮点,全球经济整体陷入困境

美国就业、制造业、个人消费方面有所好转,但房地产市场仍然低迷,核心CPI已经连续6个月超过2%的预警线,特别是2月以来原油价格上涨12%,未来通胀压力进一步加大。欧洲大部分经济体开始萎缩,通胀压力达到高位。欧盟委员会预计2012年欧元区GDP将萎缩0.3%,1月欧元区CPI同比增速2.7%。中国经济继续降温,2月汇丰PMI指数49.7%,虽然环比回升,但已经连续四个月低于50%。IMF最新报告预计,2012年中国GDP增速降至8.2%。最新中国政府工作报告将今年经济增长目标调至7.5%,这是2005年以来首度低于8%。

中国表观需求强劲,实体需求令人担忧

2011年中国精铜产量540万吨,表观消费需求820万吨,净进口量270万吨。去年下半年,国内铜的进口量明显增长,导致表观消费需求强劲。12月铜的进口量达到历史高峰,精铜进口量41万吨。融资性进口是导致进口量激增的重要原因,特别是年末融资。1月铜进口量就出现明显下滑,精铜进口量34万吨,环比-18%。受比值下滑及融资需求下降影响,预计2、3月份进口量继续下滑。

国内实体消费需求令人担忧。去年以来,铜材产量增速明显降低,12月铜材产量同比减少0.3%。受房地产调控和基础设施建设降速影响,电力电缆产量在去年四季度增速降至10%以下。从终端产品来看,去年四季度空调、汽车等产品出现负增长。根据我们的实际调研,1月终端消费需求可能是一个低谷,2月回升但同比下滑,企业普遍预计3月继续回升,这种消费的季节性可能还会支撑铜价。但随着3月消费情况的逐渐明朗,对铜价的支撑作用将会减弱。

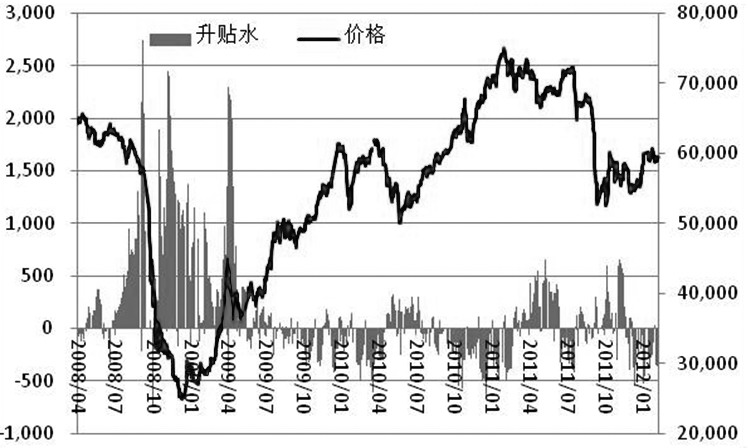

国内现货贴水严重,暗示铜价已在高位

3月初,SHFE铜库存达到22万吨,创近十年来新高,接近2002年24.8万吨的历史纪录。库存激增也说明了消费未能跟得上。现货持续贴水,年初以来平均贴水245,最严重的时候超过400。从国内现货升贴水和铜价历史统计数据来看,二者呈现一定的负相关性。就目前价格而言,一旦现货贴水超过400,沪铜上行压力非常大。

此外,中国货币政策定调决定今年铜价为稳健行情。去年年底以来,铜价上涨幅度超过10%,跟国内外货币环境变化不无关系。从中长期角度来看,中国央行预计2012年M2初步预期增长14%左右,跟2011年的13.6%相近。因此,今年中国货币政策仍为稳健政策。铜价总体难有大涨行情,2012年铜均价低于2011年66300是大概率事件,甚至还有可能低于60000。

未来一段时间内,欧洲央行购买债券行动仍值得关注,央行印钞成为缓解欧债到期压力,降低融资成本的最有效手段。但我们也关注到,欧元区经济已经陷入衰退,通胀压力较大,宽松政策将导致CPI继续上涨。2008年金融危机之后,国内外宽松货币政策的背景是低通胀,甚至是通缩,而目前欧元区宽松政策的背景则是高通胀。

关注微信平台

免费获取采购商机

![]()