3、建筑玻璃类

近年来,随着我国建筑领域的快速发展和市场需求的不断扩大,以及大力发展新能源产业、持续推行节能减排和建筑节能,给我国玻璃行业的发展带来了新的机遇。通过对门窗幕墙的节能改造,深加工玻璃的产量和使用量不断增加,行业的技术进步在大幅提升。现在,在大力推广建筑节能的基础上,普通门窗包括铝合金门窗、塑料门窗也都在使用深加工玻璃。

(1)品牌研究:

针对建筑玻璃行业内数十家企业的抽样调查及展示,结合网络投票与专家评选结果。

建筑玻璃类企业品牌调查结果让人感觉平淡而真实,在今年内并没有出现“黑马”的玻璃品牌,这也从侧面反映出了当前市场面存在的一些缺陷。

(2)市场分析:

(a) 国内玻璃企业产能过剩情况严重 利润严重下滑

2016年的玻璃现货市场走势,整体表现为“价格走势低于预期,新增产能继续增加,区域间竞争加剧,酝酿新一轮整合行情”。目前,玻璃现货价格和年初大部分业内人士所预测的大相径庭,主要原因是下游房地产等行业对玻璃的需求减量过多和新增产能的冲击。据国家统计局公布的数据显示,玻璃行业经济运行形势严峻,27%的企业处于亏损状态,整体行业利润下降达40%左右。

建筑节能一直是这几年来门窗幕墙及玻璃行业倡导的主旋律,自2013年以来,我国玻璃行业产能扩张迅猛,产量出现大幅增长。仅在2013年全年平板玻璃产量77898万重量箱,同比增长11.2%。2014年1-8月我国平板玻璃产量达到了54770.21万重量箱,同比增长了5.02%,2015年总体产量与2014年同期基本持平。

(b) 市场面改变艰难 玻璃企业急待转型调整

作为国内最大的玻璃制造企业之一的北玻、南玻,依靠其强大的产能位居市场表现榜前列,其在国内门窗幕墙行业巨大的影响力,具有的资金实力获得市场首选的坚实基础。相应的玻璃企业规模较大的在2016年大多市场表现不俗,在市场内的消化总量下降的大前提下,仅牺牲掉部分利润,维持了企业的稳定发展。

当然,市场内同样存在着我们不能忽视的现象,当前国内玻璃市场中,高端玻璃的产量最多为10%左右,中端玻璃在20%左右,普通加工玻璃比例为30%左右,而低质量的建筑用玻璃至少在40%。同时玻璃产品的利润产生,却大量来自于高端及中端玻璃产品,因此玻璃企业转型升级,配合建筑铝门窗幕墙行业完成供给侧结构性改革势在必行。

图 17 建筑玻璃市场分布情况

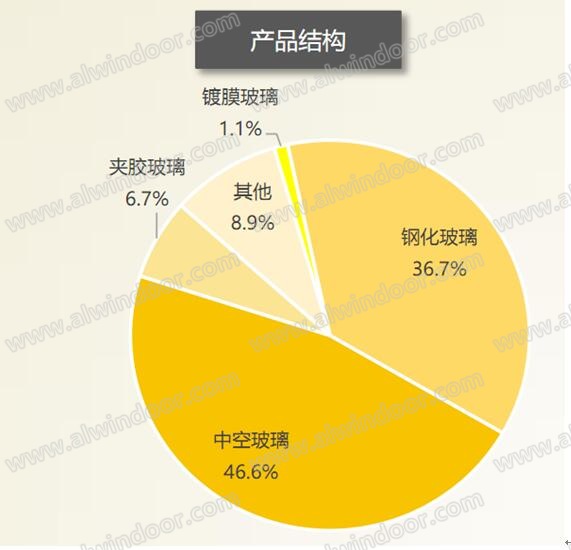

图18 建筑玻璃市场产品结构

(c)市场首选率分析结果

建筑玻璃市场内保持着行业发展的稳定,大型的玻璃工业企业及深加工保持了稳定的市场环境,虽然有外部房地产及建筑整体市场低迷的现状,但国内建筑玻璃企业的发展脚步并没有停止。

(d) 一带一路带动,东南亚市场将持续火热

中国的玻璃制造业近年来取得了长足的发展,尤其深加工玻璃领域的技术进步更为明显,包括生产设备的引进更新,部分设备的国产化制造等,都为未来整个玻璃行业的发展奠定了基础。

中国的玻璃制造业近年来取得了长足的发展,尤其深加工玻璃领域的技术进步更为明显,包括生产设备的引进更新,部分设备的国产化制造等,都为未来整个玻璃行业的发展奠定了基础。目前浮法玻璃有125条生产线,生产能力巨大;中空玻璃已形成高、中档规模化生产格局;镀膜玻璃已有足够的产能空间满足市场的需求;此外,各种玻璃品种的生产配套齐全,生产用原辅材料基本可国产化。在技术方面,硬件有与国际同步的生产设备,软件有与国际相同的工艺技术水平,总体优势明显。

东南亚是第二次世界大战后期才出现的一个新的地区名称。东南亚地区共有11个国家:越南、老挝、柬埔寨、泰国、缅甸、马来西亚、新加坡、印度尼西亚、文莱、菲律宾、东帝汶。这些大部分国家基础建设落后,经济处于中国80年代中期,国家建设发展迫在眉睫,然而对于中高端玻璃产品的需求量突飞猛进,同时带动中国玻璃及相关机械技术及原辅材料的需求量,2015年,国家加大对“一带一路”相关国家出口贸易,从国际比较看,我国继续保持世界第一贸易大国地位,出口市场份额稳中对印度、泰国、越南等国出口分别增长7.4%、11.7%和3.8%。对于东南亚国家的出口总值达14.14万亿元。开拓东南亚国家的玻璃市场,是行业及市场发展的一个新趋势。

(e)国内玻璃产品结构及市场分布分析

2016年的市场统计结果显示,华东地区与西南地区的玻璃市场份额接近,这主要得益于西部贵州市场及云南市场的高速增长;钢化玻璃尤其是钢化中空玻璃,以及多层玻璃的应用面越来越广。其中特种玻璃,如特种安全玻璃、防火玻璃等除在建筑门窗幕墙行业市场喜人外,在汽车领域的应用也越来越多。参考图12 2016年玻璃市场分布。

(f)市场区域分析